Trong kinh doanh ngày nay, thanh toán quốc tế đang ngày trở nên phổ biến. Những phương thức thanh toán truyền thống như tiền mặt đã dần được thay thế bằng những phương thức thanh toán hiện đại hơn, nhanh chóng hơn. Bạn thử hình dung nếu bạn có quan hệ đối tác làm ăn với các thương nhân nước ngoài mà bạn không có các phương thức thanh toán quốc tế thì sẽ như thế nào? Hẳn là không thể kinh doanh được rồi. Những phương thức thanh toán quốc tế ngày nay ngày càng nhiều. Các doanh nhân sử dụng chúng cũng một cách thông dụng hơn trong hoạt động giao thương của mình. Nhưng do tính chất đặc biệt của nó nên rất dễ gặp rủi ro. Chẳng hạn gần đây một hãng chuyên nhập khẩu đồ gỗ nội thất của Mỹ khi nhận một hoá đơn thanh toán theo phương thức nhờ thu của đối tác nước ngoài. Hãng đã theo những chỉ dẫn chung đã thực hiện việc chuyển tiền qua ngân hàng, nhưng do chưa tìm hiểu kỹ càng ngân hàng nhờ thu nên đã mất không một khoản tiền. Không những thế còn bị phạt Hợp đồng vì thành toán muộn. Đó chỉ là một trong rất nhiều các trường hợp doanh nghiệp gặp phải rủi ro trong quá trình thanh toán quốc tế. Yêu cầu đặt ra đối với các doanh nghiệp là cần có kiến thức vững chắc về phương thức thanh toán quốc tế nhất định được áp dụng trong từng lần giao thương.

T/T (Telegraphic Transfer - chuyển tiền bằng điện): nó nằm trong hình thức thanh toán By remittance - By transfer. Có rất nhiều định nghĩa về hình thức này nhưng theo quan điểm cá nhân thì hình thức chuyển tiền bằng điện được hiểu đơn giản như thế này: Theo yêu cầu của người mua hàng , ngân hàng của người mua trích tài khoản người mua lập điện chuyển tiền để chuyển cho ngân hàng của người bán. Hầu hết các trường hợp là thanh toán trước khi giao hàng ( T/T in advance).

Đây có lẽ là phương thức thanh toán mong muốn nhất của người bán vì họ không phải chịu sức ép về rủi ro phát sinh và có thể thu được tiền hàng ngay nếu sử dụng phương thức điện chuyển tiền. Tuy nhiên, phương thức này gây nhiều khó khăn về dòng tiền và tăng rủi ro cho người mua cho nên thông thường họ ít khi chấp nhận trả tiền trước khi nhận được hàng, sơ đồ được thể hiện đơn giản như sau:

B1: Người mua đến ngân hàng của người mua ra lệnh chuyển tiền để trả cho nhà xuất khẩu.

B2: Ngân hàng người mua gửi giấy báo nợ đến người mua.

B3: Ngân hàng bên mua chuyển tiền cho ngân hàng bên bán.

B4: Ngân hàng người bán gửi giấy báo có cho người bán.

B5: Người bán giao hàng và bộ chứng từ hàng hóa cho người mua.

Khi chuyển tiền đi, nghiệp vụ ngân hàng diễn ra theo 4 bước:

(1) tiếp nhận hồ sơ xin chuyển tiền; (2) Kiểm tra hồ sơ chuyển tiền đi; (3) Lập điện chuyển tiền và (4) Hạch toán – Lưu hồ sơ

Các yêu cầu về chuyển tiền

Chuyển tiền thanh toán trong ngoại thương phải có các giấy tờ sau đây:

(1) Hợp đồng mua bán ngoại thương

(2) Bộ chứng từ gửi hàng của người xuất khẩu gửi đến

(3) Giấy phép kinh doanh xuất nhập khẩu

(4) Ủy nhiệm chi ngoại tệ và phí chuyển tiền

Người chuyển tiền cần viết đơn chuyển tiền gửi đến một ngân hàng thương mại được phép thanh toán quốc tế, trong đơn cần ghi đủ:

(1) Tên địa chỉ của người hưởng lợi, số tài khoản nếu người hưởng lợi yêu cầu

(2) Số ngoại tệ xin chuyển cần ghi rõ bằng số và bằng chữ, loại ngoại tệ

(3) Lý do chuyển tiền

(4) Những yêu cầu khác

(5) Ký tên, đóng dấu

Để đảm bảo lợi ích cho cả hai bên, bạn nên thỏa thuận với người mua về phương thức thanh toán. Trong trường hợp người mua không chấp nhận thanh toán toàn bộ tiền hàng trước khi vận chuyển, để giảm bớt rủi ro, bạn có thể cân nhắc đến phương thức trả ngay từng phần. Để giảm thiểu rủi ro, trong hợp đồng ngoại thương có thể qui định như sau: “người mua phải trả cho người bán 30% tiền hàng sau khi hợp đồng được ký kết; phần còn lại sẽ được thanh toán khi người mua nhận được bản copy bộ chứng từ gửi hàng” hoặc “người mua phải trả cho người bán 30% tổng giá trị hợp đồng sau khi hai bên ký kết hợp đồng; phần còn lại sẽ được thanh toán bằng thư tín dụng không hủy ngang có xác nhận”.

Thuật ngữ TTR: Nhiều bạn thắc mắc T/T có phải TTR không? Và chắc hẳn đã lên mạng tìm hiểu về thuật ngữ này, ví dụ như trong phần mềm hải quan T/T được hiểu chính là TTR, nhưng nếu tìm hiểu nhiều định nghĩa trên mạng, thì chắc chắn 2 phương thức này khác hẳn nhau, nguyên nhân do đâu.

Thì theo mình, việc giống hay khác có thể là do cách viết tắt của nó

Cụm từ TTR có thể là viết tắt của 2 cụm từ

- Telegraphic transfer remittance : Phương thức điện chuyển tiền, trong trường hợp này nó giống như T/T

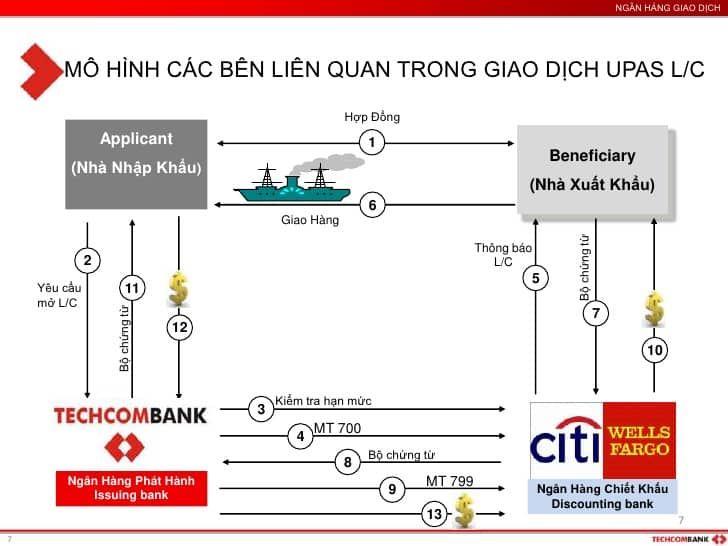

- Telegraphic Transfer Reimbursement: Phương thức này được áp dụng trong thanh toán L/C. Nếu L/C cho phép TTR, người xuất khẩu khi xuất trình bộ chứng từ hợp lệ cho ngân hàng thông báo sẽ được thanh toán ngay. NH thông báo sẽ gởi điện đòi tiền cho NH phát hành L/C và được hoàn trả số tiền này trong vòng 3 ngày làm việc kể từ lúc NH phát hành nhận được điện. NẾU BẠN CÒN BẤT KỲ CÂU HỎI NÀO VỀ PHƯƠNG THỨC THANH TOÁN QUỐC TẾ, XIN VUI LÒNG ĐỂ LẠI BÌNH LUẬN CHO NGANTIN.VN TIẾP TỤC HOÀN THIỆN

xem thêm :

>>> Một số mặc hàng cần cấp phép kiểm định

>>> Tra mã HS code và hướng dẫn cách tra mã HS

>>> Dịch vụ, quy trình khai báo hải quan 2021

>>> Hướng dẫn đọc hiểu nội dung L/C

>>> L/C là gì? Các phương thức thanh toán L/C