Hình thức thanh toán L/C – Letter of Credid là gì ?. Tín dụng thư là gì ? Thư tín dụng (Letter of Credit – viết tắt là L/C) là một cam kết thanh toán có điều kiện bằng văn bản của một tổ chức tài chính (thông thường là ngân hàng) đối với người thụ hưởng L/C (thông thường là người bán hàng hoặc người cung cấp dịch vụ) với điều kiện người thụ hưởng phải xuất trình bộ chứng từ phù hợp với tất cả các điều khoản được quy định trong L/C, phù hợp với Quy tắc thực hành thống nhất về tín dụng chứng từ (UCP) được dẫn chiếu trong thư tín dụng và phù hợp với Tập quán ngân hàng tiêu chuẩn quốc tế dùng để kiểm tra chứng từ trong phương thức tín dụng chứng từ (ISBP).

I. Diễn giải chi tiết:

Ngân hàng phát hành phát hành một L/C yêu cầu thanh toán cho người thụ hưởng một số tiền nhất định khi người thụ hưởng xuất trình bộ chứng từ theo quy định của L/C chứng minh người thụ hưởng hoàn thành nghĩa vụ cung cấp hàng hóa hoặc dịch vụ trong một khoảng thời gian nhất định được quy định trong L/C. Khi đó, sau khi người thụ hưởng hoàn thành nghĩa vụ giao hàng hóa hoặc dịch vụ, lập bộ chứng từ, xuất trình bộ chứng từ cho ngân hàng phát hành hoặc ngân hàng chỉ định trong khoảng thời gian quy định của tín dụng thư, để được thanh toán, bộ chứng từ đó phải thỏa mãn những điều kiện sau đây:

– Bộ chứng từ phải đầy đủ về mặt chủng loại và số lượng, thể hiện nội dung phù hợp với các yêu cầu của L/C, bản thân các chứng từ không mâu thuẫn nhau về mặt nội dung.

Ví dụ như thư tín dụng yêu cầu xuất trình bao nhiêu loại chứng từ, mỗi loại bao nhiêu bản gốc, bao nhiêu bản sao, ngày phát hành trong khoảng thời gian nào, nội dung thể hiện ra sao…, thì bộ chứng từ do người thụ hưởng xuất trình phải đáp ứng đầy đủ các yêu cầu đó.

– Bộ chứng từ phải phù hợp với UCP (xem phần UCP) được dẫn chiếu trong L/C.

– Bộ chứng từ phải phù hợp với ISBP (xem phần ISBP).

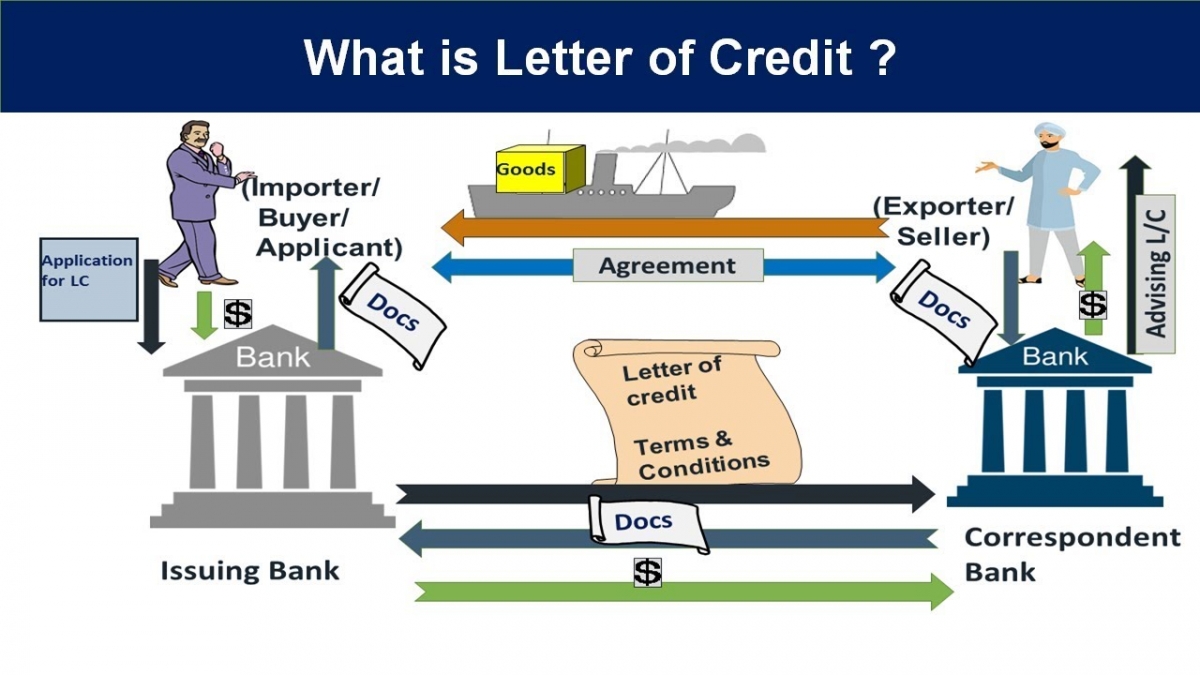

Các bên tham gia quy trình thanh toán L/C:

– Ngân hàng phát hành (Issuing Bank): Phát hành L/C.

– Ngân hàng thông báo (Advising Bank): Thông báo L/C.

– Ngân hàng xác nhận (Confirming Bank): Xác nhận LC.

– Ngân hàng bồi hoàn (Reimbursing Bank): Thanh toán cho Ngân hàng đòi tiền trong trường hợp L/C có chỉ định.

– Ngân hàng chiết khấu (Negotiating Bank): Thương lượng chiết khấu bộ chứng từ.

– Ngân hàng xuất trình (Presenting Bank): Xuất trình bộ chứng từ đến ngân hàng được chỉ định trong L/C.

– Ngân hàng được chỉ định (Nominated Bank): Được ngân hàng phát hành chỉ định làm một công việc cụ thể nào đó, thường là thương lượng chiết khấu hoặc thanh toán bộ chứng từ.

– Ngân hàng đòi tiền (Claiming Bank): đòi tiền bộ chứng từ theo sự ủy quyền của các bên thụ hưởng.

– Người yêu cầu mở thư tín dụng (Applicant).

– Người thụ hưởng (Beneficiary).

Tùy theo quy định của từng L/C cụ thể, một ngân hàng có khi đảm nhận nhiều chức năng của các ngân hàng được liệt kê như trên. Chức năng, nhiệm vụ, trách nhiệm của các bên có liện quan được quy định cụ thể trong UCP và ISBP.

UCP

UCP là từ viết tắt tiếng Anh “The Uniform Customs and Practice for Documentary Credits”, tiếng Việt là “Quy tắc thực hành thống nhất về tín dụng chứng từ”, phiên bản mới nhất là phiên bản UCP600 (sửa đổi lần thứ 6) do ICC [1] (International Chamber of Commerce: Phòng Thương Mại Quốc Tế) ban hành ngày 25/10/2006, có hiệu lực vào ngày 01/07/2007.

UCP là văn bản pháp lý cơ sở để ràng buộc các bên tham gia thanh toán bằng phương thức L/C. UCP600 có 39 điều khoản, điều chỉnh tất cả các mối quan hệ của các bên tham gia nghiệp vụ thanh toán L/C, trách nhiệm và nghĩa vụ bên tham gia trong nghiệp vụ thanh toán L/C. Quy định cách thức lập và kiểm tra chứng từ xuất trình theo L/C.

ISBP

ISBP là từ viết tắt tiếng Anh “International Standard Banking Practice for the Examination of Documents Under Documentary Credits”, tiếng Việt gọi là “Tập quán ngân hàng tiêu chuẩn quốc tế dùng để kiểm tra chứng từ trong phương thức tín dụng chứng từ” dùng để kiểm tra chứng từ theo thư tín dụng phiên bản số 681, do ICC ban hành năm 2007.

– Văn kiện này ra đời nhằm cụ thể hóa những quy định của UCP600, thể hiện sự nhất quán với UCP cũng như các quan điểm và các quyết định của ủy Ban Ngân Hàng của ICC. Văn bản này không sửa đổi UCP, mà chỉ giải thích rõ ràng cách thực hiện UCP đối với những người làm thực tế liên quan đến tín dụng chứng từ.

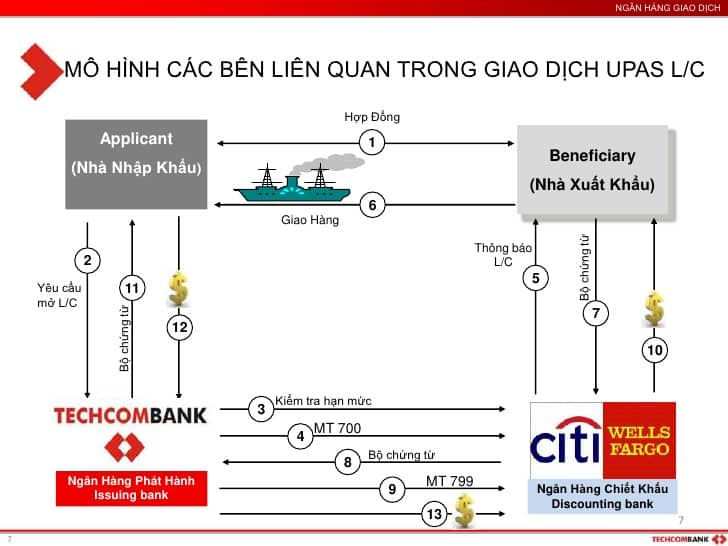

II. Quy trình vận hành của L/C:

– Xét về bản chất, L/C là một hình thức cấp tín dụng của tổ chức tín dụng cấp cho người đề nghị mở L/C dưới dạng một bảo lãnh thanh toán có điều kiện. Quy trình thực hiện L/C diễn ra như sau:

– Người đề nghị mở L/C (Applicant) đến ngân hàng mở L/C (Issuing Bank) đề nghị mở L/C cho người thụ hường (Beneficiary) được thông báo cho người thụ hưởng thông qua một ngân hàng thông báo (Advising Bank) do người thụ hưởng chỉ định (Trường hợp người đề nghị mở L/C và người thụ hưởng L/C không chỉ định được ngân hàng thông báo, thì ngân hàng phát hành có thể tự chọn ngân hàng thông báo, nhưng trường hợp này rất ít).

– Khi người thụ hưởng hoàn thành nghĩa vụ giao hàng hóa hoặc dịch vụ, người thụ hưởng lập bộ chứng từ (Documents) theo yêu cầu của L/C, xuất trình đến ngân hàng thông báo, ngân hàng thương lượng (Negotiating Bank) hoặc ngân hàng xuất trình (Presenting Bank) tùy theo quy định của L/C và nhu cầu của người thụ hưởng. Khi các ngân hàng nêu trên nhận bộ chứng từ, họ tiến hành kiểm tra tính hợp lệ của bộ chứng từ, thông báo bất hợp lệ (Discrepancies) cho người thụ hưởng để tiến hành chỉnh sửa chứng từ (nếu có).

– Trong trường hợp bộ chứng từ phù hợp, ngân hàng nhận chứng từ sẽ tiến hành chiết khấu (Negotiation) bộ chứng từ và/hoặc gửi bộ chứng từ đi đòi tiền hoặc đi điện đòi tiền (nếu L/C cho phép đòi tiền bằng điện).

– Khi ngân hàng phát hành hoặc ngân hàng được chỉ định nhận bộ chứng từ, họ tiến hành kiểm tra tính hợp lệ bộ chứng từ. Nếu bộ chứng từ hợp lệ, họ sẽ tiến hành thanh toán (đối với L/C trả ngay) hoặc đi điện chấp nhận thanh toán (đối với L/C trả chậm). Trong trường hợp bộ chứng từ có bất hợp lệ, họ sẽ đi điện thông báo bất hợp lệ cho ngân hàng gửi bộ chứng từ để xin chỉ thị đồng thời thông báo cho người đề nghị mở L/C.

– Nếu người đề nghị mở L/C và người thụ hưởng L/C thương lượng chấp nhận bất hợp lệ, ngân hàng nhận chứng từ sẽ giao bộ chứng từ cho người đề nghị mở L/C đổi lấy thanh toán hoặc chấp nhận thanh toán, nếu hai bên không thỏa thuận được bất hợp lệ, ngân hàng nhận bộ chứng từ sẽ tiến hành hoàn trả bộ chứng từ cho ngân hàng xuất trình dựa trên chỉ thị của ngân hàng xuất trình.

– Trường hợp L/C cho phép đòi tiền bằng điện, khi nhận được điện đòi tiền, ngân hàng phát hành tiến hành thanh toán cho ngân hàng đòi tiền hoặc ủy quyền cho ngân hàng bồi hoàn thanh toán.

III.Các đặc điểm đặc biệt của L/C

– L/C không phụ thuộc vào hợp đồng cơ sở (hợp đồng mà xuất phát từ hợp đồng đó người ta tiến hành mở L/C). Các ngân hàng không liên quan hoặc bị ràng buộc bởi các hợp đồng như thế ngay cả khi L/C có dẫn chiếu đến các hợp đồng đó (điều 4 UCP600).

– Các ngân hàng làm việc với nhau trên cơ sở chứng từ chứ không quan tâm đến hàng hóa/dịch vụ.

– Cho dù người bán giao hàng bị thiếu, hàng kém chất lượng, giao hàng sai …, nhưng nếu trên bề mặt chứng từ thể hiện phù hợp với L/C, UCP, ISBP thì ngân hàng phát hành phải thanh toán cho người thụ hưởng.

– Các bên tham gia trong thư tín dụng không được lợi dụng vào tình trạng hàng hóa/dịch vụ được giao để trì hoãn việc thanh toán (Điều 5 UCP600).

– Theo UCP600 thì L/C là không thể hủy ngang.

– Theo UCP600 quy định, thì các bên muốn áp dụng phiên bản UCP nào thì phải quy định rõ trong thư tín dụng.

– Mặc dù người đề nghị mở L/C tham gia với tư cách là người mua hàng hóa/dịch vụ, nhưng ngân hàng phát hành mới là người thanh toán, cho nên khi người thụ hưởng ký phát hối phiếu đòi tiền thì phải đòi tiền ngân hàng phát hành L/C.

Tên gọi của Thư tín dụng

– Letter of credit.

– Documentary credit.

– Documentary Letter of Credit.

– Credit (được định nghĩa trong UCP600).

– Tên viết tắt là: L/C, LC, LOC, DC, D/C.

IV. Các loại thư tín dụng:

Chia theo tính chất có thể hủy ngang

– Thư tín dụng có thể huỷ ngang (Revocable Letter of Credit) (loại này đã bị bỏ theo UCP600 và tất cả các thư tín dụng là không thể hủy ngang trong trường hợp L/C dẫn chiếu UCP600).

– Thư tín dụng không thể huỷ ngang (Irrevocable Letter of Credit).ẠẠẠ.

Chia theo tính chất của L/C.

– Thư tín dụng xác nhận (Confirmed Letter of Credit).

– Thư tín dụng chuyển nhượng (Transferable Letter of Credit).

– Thư tín dụng tuần hoàn (Revolving Letter of Credit).

– Thư tín dụng giáp lưng (Back to Back Letter of Credit).

– Thư tín dụng đối ứng(Reciprocal Letter of Credit).

– Thư tín dụng dự phòng( Standby Letter of Credit).

– Chia theo thời hạn thanh toán của L/C[sửa] – Thư tín dụng trả ngay (Sight Letter of Credit).

– Thư tín dụng trả chậm (Deferred Letter of Credit).

– Thư tín dụng thanh toán hỗn hợp (Mixed Payment Letter of Credit)

– Thư tín dụng điều khoản đỏ (Red Clause Letter of Credit).

Hình thức thanh toán L/C

Kế toán Thư tín dụng LC. Kế toán L/C thanh toán hàng nhập

* Kế toán giai đoạn mở thư tín dụng:

Khi nhà nhập khẩu có nhu cầu mở L/C để thanh toán tiền hàng hoá cho nhà xuất khẩu ở nước ngoài sẽ lập giấy yêu cầu mở L/C kèm hồ sơ gửi tới ngân hàng phục vụ mình để xin mở L/C.

– Phòng thanh toán quốc tế phải kiểm soát và duyệt cho mở L/C. Việc chấp nhận mở hay không, Nếu chấp nhận thì khách hàng phải ký quỹ là bao nhiêu, khách hàng được bảo lãnh bao nhiêu? đều tuỳ thuộc vào uy tín của nhà nhập khẩu, tình hình sản xuất kinh doanh, đặc điểm của vật tư hàng hoá nhập khẩu.

Hồ sơ mở L/C gồm:

+ Đơn xin mở L/C hay L/C trả chậm.

+ Các chứng từ thanh toán kèm theo như UNC.

+ Đơn xin bảo lãnh kiêm giấy nhận nợ nếu được ngân hàng nhận bảo lãnh đối với L/C có mức kí quĩ dưới 100%, hay bộ hồ sơ thế chấp tài sản…

– Sau khi xử lý bộ hồ sơ mở L/C tại phòng thanh toán quốc tế, chứng từ được chuyển sang phòng .kế toán để hạch toán theo dõi.

+ Hạch toán số tiền khách hàng ký quỹ để mở L/C:

+ Nhận bộ hồ sơ kế toán phải kiểm soát lại tính đầy đủ, hợp lệ, hợp pháp của bộ chứng từ, nếu không có gì sai sót sẽ hạch toán:

+ Nợ: TK Thích hợp (Tiền gửi của khách hàng, Ngoại tệ tại đơn vị, cho vay khách hàng) Số tiền ký quỹ.

+ Có: TK Tiền gửi kí quĩ để mở L/C Số tiền ký quỹ.

+ Đồng thời hạch toán ngoại bảng về cam kết trong nghiệp vụ L/C

+ Nhập TKNB 9215″Cam kết trong nghiệp vụ L/C trả chậm”: Tổng số tiền L/C hoặc Nhập TKNB 9216: Cam kết trong nghiệp vụ L/C trả ngay.

+ Khách hàng được ngân hàng bảo lãnh để mở L/C:

+ Khách hàng nếu không đủ tiền để ký quỹ L/C có thể xin ngân hàng bảo lãnh thì ngân hàng phải xem xét kỹ trước khi bảo lãnh để đảm bảo qui định của NHNN.

+ Xét bản chất nội dung kinh tế nghiệp vụ, ngay khi ngân hàng mở L/C, khách hàng không phải ký quỹ 100% giá trị L/C là ngân hàng đã bảo lãnh thanh toán cho khách hàng.

+ Giá trị bảo lãnh là số tiền chênh lệch giữa giá trị L/C với số tiền nhà nhập khẩu đã kí quĩ. Nhưng thông thường, trong nghiệp vụ mở L/C, ngay sau khi mở L/C ngân hàng mới chỉ hạch toán ở TKNB “Cam kết trong nghiệp vụ L/C…”toàn bộ giá trị của L/C bao gồm cả phần dung sai để thể hiện tổng giá trị cam kết thanh toán đối với nhà xuất khẩu, chưa hạch toán ở TKNB “Bảo lãnh thanh toán”.

+ Khách hàng phải thế chấp, cầm cố tài sản để mở L/C:

– Đối với nhà nhập khẩu không có tín nhiệm, có thể khách hàng phải thế chấp, cầm cố tài sản. Giá trị tài sản đảm bảo để bảo lãnh mở L/C hạch toán vào tài khoản ngoại bảng 994 -Tài sản thế chấp, cầm cố của khách hàng.

– Nhập: TK 994 -Tài sản thế chấp, cầm cố của khách hàng.

Sau khi hạch toán, ngân hàng phục vụ nhà nhập khẩu làm thủ tục để gửi thông báo mở L/C sang ngân hàng phục vụ nhà xuất khẩu ở nước ngoài.

* Kế toán giai đoạn thanh toán L/C:

+ Nhận được bộ chứng từ đòi tiền từ ngân hàng nước ngoài phục vụ nhà xuất khẩu gửi tới, kế toán sẽ kiểm tra bộ chứng từ xem bộ chứng từ có đầy đủ và phù hợp theo các điều kiện của L/C mở trước đây không. – — Nếu bộ chứng từ đủ điều kiện thanh toán thì hạch toán:

+ Nhập: TK Chứng từ có giá trị ngoại tệ của nước ngoài gửi đến đợi thanh toán (SH 9124).

+ Xuất: TKNB: “Cam kết trong nghiệp vụ L/C…” (SH 9215 hoặc 9216).

+ Nhập: TKNB “Bảo lãnh thanh toán” – Số tiền chênh lệch giữa giá trị chấp nhận thanh L/C và số tiền ký quỹ (nếu có) (SH 9212).

+ Gửi chứng từ cho nhà nhập khẩu để yêu cầu kiểm tra và chấp nhận thanh toán.

+ Đến hạn thanh toán, kế toán làm thủ tục để thanh toán cho nhà xuất khẩu qua ngân hàng nước ngoài phục vụ nhà xuất khẩu theo các trường hợp:

+ Trường hợp L/C không được ngân hàng bảo lãnh và không có tài sản thế chấp, số tiền khách hàng đã ký quỹ và bị phong toả trên tài khoản tiền gửi ngoại tệ đã đủ thanh toán 100% giá trị chấp nhận thanh toán L/C:

– Xuất: TKNB 9124: Chứng từ có giá trị ngoại tệ của nước ngoài gửi đến đợi thanh toán.

Đồng thời hạch toán nội bảng:

– Nợ: TK Tiền gửi kí quĩ mở L/C bằng ngoại tệ.

– Nợ: TK Tiền gửi ngoại tệ của nhà nhập khẩu hoặc TK thích hợp.

– Có: TK TGNT ở nước ngoài

+ Trường hợp có bảo lãnh thanh toán, hạch toán:

– Xuất: TKNB 9212 “ Bảo lãnh thanh toán”: Giá trị bảo lãnh L/C đã thanh toán.

+ Trường hợp có tài sản thế chấp, sau khi khách hàng đã thanh toán L/C, ngân hàng phải làm thủ tục giải toả tài sản thế chấp cho khách hàng, hạch toán:

– Xuất: TK ngoại bảng 994.

+ Trường hợp khách hàng không đủ khả năng thanh toán mà được ngân hàng bảo lãnh, sau khi sử dụng hết tiền ký quỹ tiền gửi của khách hàng mà vẫn không đủ tiền thanh toán thì ngân hàng phải thanh toán thay cho khách hàng bằng cách cho khách hàng vay, hạch toán:

– Xuất TKNB 9212 “Bảo lãnh thanh toán”: Số tiền bảo lãnh và đã phải thanh toán trả thay;

Đồng thời hạch toán nội bảng:

+ Nợ: TK Các khoản trả thay khách hàng (Số tiền trả thay thanh toán L/C).

+ Có: TK Tiền gửi ngoại tệ ở nước ngoài.

+ Số tiền ngân hàng trả thay khách hàng, khách hàng phải trả lãi theo quy định của NHNN.

Hạch toán khi thu hồi nợ:

+ Nợ: TK thích hợp {Số tiền trả thay + Tiền phạt + Thuế}.

+ Có: TK Các khoản trả thay khách hàng {Số tiền trả thay KH}.

+ Có: TK thu nhập khác về kinh doanh {Số tiền phạt – Thuế}.

+ Có: TK Thuế gía trị gia tăng phải nộp {Thuế phải nộp}.

Kế toán thanh toán thư tín dụng đối với hàng xuất khẩu

– Giai đoạn nhận L/C từ ngân hàng nước ngoài:

Ngân hàng phục vụ nhà xuất khẩu ở trong nước nhận được thư tín dụng từ ngân hàng nước ngoài phục vụ nhà nhập khẩu chuyển đến.

– Ngân hàng tiến hành kiểm soát nội dung thanh toán L/C có đúng với quy định về thanh toán L/C hay không, các điều kiện thanh toán L/C có đúng với hợp đồng hàng hoá không? Có bảo vệ quyền lợi của nhà xuất khẩu không.

– Nếu đúng ngân hàng làm thủ tục để gửi thông báo cho nhà xuất khẩu để giao hàng cho nhà nhập khẩu ở nước ngoài.

– Giai đoạn thanh toán L/C:

Sau khi hoàn thành giao hàng cho nhà nhập khẩu ở nước ngoài, nhà xuất khẩu lập các chứng từ để xin thanh toán L/C.

– Khi nhận chứng từ của nhà xuất khẩu, kế toán kiểm soát tính đầy đủ và hoàn hảo của bộ chứng từ, nếu không có gì sai sót thì lập giấy đòi tiền kèm bộ chứng từ giao hàng gửi ngân hàng phục vụ nhà nhập khẩu ở nước ngoài để đòi tiền.

Hạch toán:

– Nhập: TKNB 9122: Chứng từ có giá trị ngoại tệ nhận thu hộ hoặc giữ hộ.

– Sau đó ngân hàng gửi bộ chứng từ thanh toán sang ngân hàng mở thư tín dụng.

– Nhập: TKNB 9123 Chứng từ có giá trị ngoại tệ gửi đi nước ngoài nhờ thu.

– Khi nhận được chuyển tiền báo Có thanh toán L/C từ ngân hàng mở thư tín dụng sẽ hạch toán:

– Xuất: TKNB 9123 Chứng từ có giá trị ngoại tệ gửi đi nước ngoài nhờ thu.

– Xuất TKNB 9122 Chứng từ có giá trị ngoại tệ nhận thu hộ, giữ hộ.

Đồng thời hạch toán nội bảng:

– Nợ: TK Tiền gửi ngoại tệ ở nước ngoài hoặc TK thích hợp.

– Có: TK Tiền gửi ngoại tệ của nhà xuất khẩu..

– Sau đó ngân hàng báo Có cho nhà xuất khẩu.

Hạch toán thu phí dịch vụ thanh toán L/C:

– Đối với phương thức thanh toán bằng thư tín dụng, việc thu phí dịch vụ được thực hiện theo quy định của Ngân hàng Nhà nước về thu dịch vụ phí qua ngân hàng.

– Ngân hàng thương mại tuỳ vào chính sách của mình và quy định của Ngân hàng Nhà nước để tiến hành thu phí mở L/C, phí sửa đổi L/C; phí thanh toán L/C hàng xuất, phí thông báo và xác nhận L/C, phí bảo lãnh L/C…

– Thường khách hàng lập chứng từ riêng để thanh toán số phí phải trả ngân hàng.

– Số phí khách hàng trả có thể là VND, cũng có thể là ngoại tệ thích hợp.

– Trường hợp, khách hàng trả phí thanh toán bằng VND:

– Nợ: TK 1011 hoặc TK 4211: Phí phải trả bao gồm thuế GTGT.

– Có: TK thu dịch vụ thanh toán : Phí chưa tính thuế GTGT.

– Có: TK thuế giá trị gia tăng phải nộp: Thuế GTGT.

– Trường hợp, khách hàng trả phí bằng ngoại tệ, ở từng nghiệp vụ hoặc số tổng hợp thu ngoại tệ trong ngày đơn vị ngân hàng phải xử lý thông qua mua bán ngoại tệ để hạch toán chính thức thu phí bằng VND.

Giả thiết, việc chuyển đổi ra VND khoản thu phí thanh toán ngoại tệ được thực hiện ngay ở từng nghiệp vụ, hạch toán như sau:

– Nợ: TK 1031 hoặc TKTG bằng ngoại tệ.

– Có: TK 4711 Mua bán ngoại tệ kinh doan h {Phí phải thu tính theo ngoại tệ}.

Tính quy đổi ra VND = Số phí thu được theo ngoại tệ x tỷ giá mua, hạch toán:

– Nợ : TK 4712 Thanh toán VND về mua bán ngoại tệ KD.

– Có : TK Thu dịch vụ thanh toán.

– Có : TK thuế giá trị gia tăng phải nộp.

Các hình thức thanh toán L/C

Đa số các giao dịch người ta thường sử dụng một số hình thức sau:

L/C trả ngay không hủy ngang

Thư tín dụng giáp lưng

Thư tín dụng đối ứng

Thư tín dụng chủ con

Để xem thêm về đặc điểm cũng như trường hợp nào áp dụng thì các bạn đọc thêm bài viết này nhé: L/C là gì? Các phương thức thanh toán L/C

xem thêm >>> Tra Mã HS Code là gì và Hướng Dẫn Cách Tra Mã HS Code Chính Xác

>>> ĐIỆN CHUYỂN TIỀN - T/T TTR VÀ T/T CÓ PHẢI LÀ MỘT?